Вы обязаны сообщить в налоговую службу о нем сами!

Такое правило начало действовать с начала 2015 года. Вы владеете квартирой, комнатой, автомобилем или другим имуществом, за которое должны платить налог? Вам не приходит из налоговой инспекции уведомление об оплате налога? Значит Вы обязаны сами написать заявление. Далее его нужно отнести в налоговую инспекцию по месту своей регистрации, либо отправить по телекоммуникационным каналам связи. Образец заявления можете скачать на нашем сайте:

Вместе с заявлением необходимо предоставить в налоговую службу документы, подтверждающие Ваше право на объекты недвижимого имущества. Или документы, подтверждающие регистрацию транспортных средств, если речь идет, например, об автомобиле.

Информацию об имуществе, подлежащим налогообложению, налогоплательщик должен сообщить в налоговые органы только один раз. После получения информации от налогоплательщика, налоговый орган обязан проверить эти данные в соответствующих регистрирующих органах (Росреестр, ГИБДД МВД России и др.). Если информация о правах на имущество и транспорт не будет подтверждена регистрирующим органом, то налоговый орган уведомит об этом налогоплательщика.

ВАЖНО

Сообщите в налоговые органы информацию об имеющемся у Вас в собственности недвижимом имуществе или транспортном средстве самостоятельно. В этом случае налог будет исчисляться не с момента регистрации права собственности на такое имущество, а именно с года предоставления сведений об имуществе в налоговые органы.

Если же информация в налоговую службу о таком имуществе поступит от регистрирующих органов, то налог будет исчисляться с момента возникновения права собственности на недвижимость или транспортные средства. Единственным ограничением в этом случае будет срок давности, равный трем годам.

ПРИМЕР: Сергеев Михаил Владимирович приобрел в 2010 году квартиру в личную собственность. Информация в налоговые органы об имеющейся квартире в собственности у Сергеева М.В. поступила из Росреестра только в 2016 году. Таким образом, Сергеев М.В. будет обязан заплатить налог на имущество за 2013, 2014 и 2015 года. Если бы Сергеев М.В. самостоятельно уведомил налоговую инспекцию об имеющейся в собственности недвижимости, например, в 2015 году, то ему не пришлось бы платить налог за 2013 год

Если Вы хотя бы один раз получали налоговое уведомление об уплате налога на имеющуюся в собственности недвижимость или автомобиль (мотоцикл и пр.), то сообщать о них в налоговую службу нет необходимости.

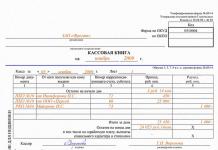

10. В поле "ИНН" указывается идентификационный номер налогоплательщика - физического лица (здесь и далее ИНН указывается при наличии).

11. В поле "Представляется в налоговый орган (код)" указывается код налогового органа, выбранного налогоплательщиком для представления Сообщения, в том числе может указываться код налогового органа, согласно документам о постановке физического лица на учет в налоговом органе по месту жительства или по месту нахождения объектов недвижимого имущества и (или) транспортных средств.

12. В поле "по состоянию на" указывается дата (число, месяц, год), по состоянию на которую представляется Сообщение.

13. В сведениях о налогоплательщике указываются: фамилия, имя, отчество (здесь и далее отчество указывается при наличии) физического лица полностью, без сокращений, дата рождения, место рождения в соответствии с документом, удостоверяющим личность налогоплательщика.

14. В сведениях о документе, удостоверяющем личность, указываются: код вида документа (например, 21 - паспорт гражданина Российской Федерации), в соответствии со справочником "Коды видов документов, удостоверяющих личность налогоплательщика" согласно приложению N 1 к настоящему Порядку, его серия и номер, дата выдачи, кем выдан.

15 - 16. Исключены. - Приказ ФНС России от 02.10.2017 N ММВ-7-21/773@.

17. В поле "Номер контактного телефона" указывается номер телефона налогоплательщика или его представителя с телефонным кодом страны (для физических лиц, место жительства которых за пределами Российской Федерации) и иными телефонными кодами, требующимися для обеспечения телефонной связи. Номера телефонов указываются без пробелов и прочерков. Для каждой скобки и знака отводится одна ячейка.

18. По строке "Сообщение составлено на" указывается общее количество страниц, на которых составлено Сообщение, а также количество листов подтверждающих документов (копий), включая документы или их копии, подтверждающие полномочия представителя налогоплательщика (в случае представления Сообщения представителем налогоплательщика), приложенных к Сообщению.

19. В поле "Достоверность и полноту сведений, указанных в настоящем сообщении, подтверждаю" указываются:

Код "1" - в случае подтверждения достоверности и полноты сведений в Сообщении налогоплательщиком;

Код "2" - в случае подтверждения достоверности и полноты сведений в Сообщении представителем налогоплательщика;

При представлении Сообщения налогоплательщиком - физическим лицом в месте, отведенном для подписи, проставляется подпись физического лица и дата подписания Сообщения;

При представлении Сообщения представителем налогоплательщика по строке "фамилия, имя, отчество физического лица (должностного лица организации) - представителя налогоплательщика" указываются построчно полностью фамилия, имя, отчество физического лица - представителя налогоплательщика (фамилия, имя, отчество должностного лица организации, если эта организация является представителем налогоплательщика). Проставляются подпись лица, подтверждающего достоверность и полноту сведений, указанных в Сообщении, дата подписания;

По строке "Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика" указывается вид и реквизиты документа, подтверждающего полномочия представителя налогоплательщика.

Физлица уплачивают транспортный и земельный налог (за исключением налога с земельных участков, используемых или предназначенных для использования в предпринимательской деятельности), а также налог на имущество на основании присланных налоговым органом уведомлений (п. 3 ст. 363 , п. 4 ст. 397 , п. 2 ст. 409 НК РФ). Сведения об объектах налогообложения, принадлежащих физлицам, инспекция получает в порядке межведомственного взаимодействия (п. 4 ст. 85 НК РФ). Однако на практике нередко возникают ситуации, когда в налоговый орган своевременно не поступает информация о приобретении физлицами в собственность транспортных средств или объектов недвижимости (в отношении земельных участков - также о регистрации права пожизненного наследуемого владения). В связи с этим налоговые уведомления не направляются и налоги не уплачиваются.

С 1 января 2015 г. введена новая обязанность физлиц - сообщать в инспекцию об объектах обложения транспортным налогом, земельным налогом и налогом на имущество в случае, если за весь период владения упомянутой недвижимостью или транспортным средством налогоплательщик не получал уведомлений и не платил налоги (п. 2.1 ст. 23 НК РФ). В абз. 3 п. 2.1 ст. 23 НК РФ предусмотрено два исключения: сообщение в инспекцию направлять не нужно, если физлицо получало налоговое уведомление по указанным объектам либо данному лицу предоставлена льгота в виде освобождения от уплаты налога.

Помимо сообщения о наличии объектов налогообложения физлицо должно представить в налоговый орган правоустанавливающие (правоудостоверяющие) документы и (или) документы, подтверждающие госрегистрацию транспортных средств. Эти сведения необходимо направить однократно до 31 декабря года, следующего за истекшим налоговым периодом.

Таким образом, налогоплательщики - физлица, которые не получали уведомление об уплате налога в отношении объектов недвижимости, земельных участков или транспортных средств, принадлежащих им на праве собственности (в отношении земельных участков - также на праве пожизненного наследуемого владения), должны до 31 декабря 2015 г. представить в инспекцию соответствующее сообщение и подтверждающие документы. Начисление транспортного, земельного налогов или налога на имущество начинается с 2015 г. независимо от того, как долго физлицо владело данным транспортным средством, объектом недвижимости или земельным участком (абз. 4 п. 2 ст. 52 НК РФ).

В дальнейшем представлять сообщения и упомянутые документы необходимо будет тем лицам, которые не получили уведомление по объектам, приобретенным в 2015 и последующих годах (п. 2.1 ст. 23 НК РФ). Если описанная ситуация возникнет до 1 января 2017 г., налог также будет начислен начиная с периода направления сообщения в инспекцию (абз. 4 п. 2 ст. 52 НК РФ, ч. 5 ст. 7 Федерального закона от 02.04.2014 N 52-ФЗ).

Как указывалось выше, согласно п. 2.1 ст. 23 НК РФ сообщение необходимо представить до 31 декабря года, следующего за истекшим налоговом периодом, другими словами, не позднее 30 декабря года, следующего за годом приобретения объекта. Следует обратить внимание: налогоплательщик может не дожидаться последнего дня указанного срока. С учетом п. 6 ст. 6.1 , п. 2.1 ст. 23 , п. 2 ст. 52 , абз. 3 п. 1 ст. 363 , абз. 3 п. 1 ст. 397 , п. 1 ст. 409 НК РФ можно предположить, что налогоплательщик вправе представить сообщение, если не получит уведомление за 30 рабочих дней до 1 октября года, следующего за годом приобретения объекта.

Данный вывод основан на том, что возникновение обязанности представить сообщение обусловлено фактом неполучения налогового уведомления (п. 2.1 ст. 23 НК РФ). В Налоговом кодексе РФ не установлено, когда именно налогоплательщик должен получить уведомление, однако эту дату можно определить, исходя из системного толкования положений Налогового кодекса РФ. В абз. 2 п. 2 ст. 52 НК РФ предусмотрен срок, в который инспекция должна направить соответствующее уведомление налогоплательщику, - не позднее 30 дней до наступления срока платежа.

За несообщение или несвоевременное сообщение указанных сведений установлена ответственность в виде штрафа в размере 20 процентов от неуплаченной суммы налога по соответствующему объекту (п. 3 ст. 129.1 НК РФ). Однако данная норма вступит в силу только с 1 января 2017 г. (ч. 3 ст. 7 Федерального закона от 02.04.2014 N 52-ФЗ). Необходимо обратить внимание на образовавшуюся коллизию: в п. 1 ст. 126 НК РФ, в частности, установлена ответственность налогоплательщика за неисполнение в срок обязанности по представлению документов или сведений, предусмотренных Налоговым кодексом РФ или иными актами налогового законодательства. В этом случае взыскивается штраф в размере 200 руб. за каждый непредставленный документ. Исключение составляет неподача в срок декларации или уведомления о контролируемых сделках, т.е. правонарушения, состав которых предусмотрен ст. ст. 119 и 129.4 НК РФ. Следовательно, если физлицо не представит документов о наличии у него транспортного средства, объекта недвижимости или земельного участка, признаваемых объектами налогообложения, действия указанного лица образуют состав правонарушения, предусмотренного как п. 1 ст. 126 НК РФ, так и п. 3 ст. 129.1 НК РФ. Возможно, до вступления в силу последнего, т.е. до 1 января 2017 г., эта коллизия будет устранена законодателем.

Уведомления о выбранных объектах налогообложения – документ, при помощи которого физические лица (граждане РФ) имеют возможность освободить один из видов своего недвижимого имущества от налогообложения.

ФАЙЛЫ

Роль документа

Многие люди имеют в собственности несколько объектов недвижимости — квартиру, комнату, дачный дом, коттедж, гараж и т.п. За каждый из них они обязаны ежегодно оплачивать налог на имущество физических лиц, причем даже тогда, когда объект находится не в полной, а в долевой собственности. Таким образом, сумма для того, чтобы уплатить налоговый сбор за все помещения, здания и сооружения, может понадобиться немаленькая.

Чтобы решить эту проблему, законотворцы придумали льготу: разрешили налогоплательщикам выбирать один из объектов недвижимости, который будет освобожден от налогообложения. Правда, доступно это послабление не всем гражданам, а представителям только некоторых групп.

Оповестить налоговую службу о своем выборе потенциальный льготник может путем заполнения соответствующего уведомления.

Кто имеет право на льготу

Перечень граждан, имеющих право на освобождение от налога на имущество по одному из объектов недвижимости, определен в законодательстве — в статье 407 НК РФ. Сюда входят:

- военнослужащие;

- ветераны войны и члены их семей;

- лица с ограниченными физическими возможностями;

- пенсионеры;

- «чернобыльцы»;

- а также те люди, площадь каждого объекта недвижимой собственности которых не превышает 50 кв.м. и т.д.

Полный список льготников можно найти в выше обозначенной статье Налогового Кодекса России.

Некоторые нюансы льготы

Все объекты недвижимости поделены на категории. При этом налогоплательщик, имея во владении имущество из одной категории (например, два гаража), получает право на освобождение от уплаты налога только по одному из них.

А вот если объекты недвижимости находятся в разных категориях (к примеру, гараж и квартира), то льгота может быть распространена на оба объекта.

Налогоплательщик сам выбирает, какую именно недвижимость он хотел бы освободить от налогообложения и оповещает об этом налоговую службу.

Как отправить уведомление

Для передачи налоговикам уведомления о выбранных объектах налогообложения можно выбрать один из нескольких способов:

- Самый простой, быстрый и надежный – принести заполненный бланк в налоговую инстанцию лично и передать из рук в руки инспектору.

- Допускается передать документ с доверенным лицом, но только при том условии, что у него на руках будет нотариально заверенная доверенность.

- Переслать уведомление заказным письмом с уведомлением о вручении через Почту России – по времени это более затратно, но зато гарантирует то, что адресат получит послание.

Может ли быть отказ в приеме уведомления

В некоторых случаях специалисты налоговой инспекции могут отказать в приеме уведомления. Список причин для отказа не так уж велик:

- неправильно заполненный бланк;

- отсутствие оригиналов документов, подтверждающих право на освобождение от налога;

- низкое качество копий.

В таких ситуациях, после устранения нарушения, уведомление можно отдать в налоговую службу повторно.

Особенности заполнения уведомления

Форма уведомления о выбранных объектах налогообложения имеет стандартный унифицированный вид, обязательный к применению.

При его заполнении следует придерживаться нескольких несложных правил.

Вносить информацию в бланк можно как в печатном виде на компьютере, так и от руки (но только шариковой ручкой любого темного цвета). Слова нужно прописывать заглавными буквами, разборчиво и понятно.

Никакие помарки, ошибки, неточности в бланке недопустимы, а если оказия все же произошла, не стоит делать исправление, лучше заполнить новый бланк.

Также не следует вносить в уведомление непроверенные или заведомо недостоверные сведения – при выявлении таких фактов со стороны налоговиков могут последовать санкции.

Как заполнить уведомление

Если вам понадобилось подать заявление в налоговую службу о выбранных объектах налогообложения, рекомендуем рассмотреть образец его заполнения и действовать в соответствии с предлагаемой ниже инструкцией.

В самом верху документа укажите:

- ИНН налогоплательщика;

- нумерацию страницы;

- код территориального налогового органа;

- персональные данные о налогоплательщике: фамилию-имя-отчество, дату и место рождения.

- сведения из документа, удостоверяющего личность (его вид нужно обозначить в виде кода – подсказка есть рядом с ячейками): серия, номер, дата, место выдачи;

- информация о местожительстве (только вначале также кодом обозначается территория проживания – РФ или другое государство): почтовый индекс, субъект России (область, республика, край – за исключением Москвы, Санкт-Петербурга и Севастополя, которые сами по себе являются субъектами), город, улица, дом, квартира;

- номер контактного телефона для связи;

- количество листов в уведомлении.

Последняя часть этого листа состоит из двух разделов:

- в правом разделе ставит свою подпись налогоплательщик, который таким образом удостоверяет то, что все данные, внесенные в бланк достоверны. Также сюда вписывается информация о доверенном лице, если документ подает не сам налогоплательщик, а его представитель.

- левую часть бланка заполняет работник налоговой службы.

Вторая страница уведомления касается того объекта недвижимости, в отношении которого будет действовать налоговая льгота. Здесь по порядку прописываются:

- ИНН, номер страницы, фамилия, инициалы налогоплательщика;

- данные о выбранном объекте: его вид (жилой дом, квартира, комната, гараж и т.д.);

- дата начала применения льготы;

- тип номера (кадастровый, инвентарный, условный) и сам номер.

После того как все необходимые сведения будут указаны, бланк необходимо подписать.

Форма отчетности утверждена Приказом ФНС РФ от 26.11.2014 № ММВ-7-11/598@. В данном виде применяется с 11 ноября 2017 года. Форма сообщения состоит из титульного листа и двух разделом:

Раздел 1 «Сведения об объектах недвижимого имущества»,

Раздел 2 «Сведения о транспортных средствах»

Кто должен сдавать бланк и когда

Налогоплатедьщики - ФЛ, которые не получили уведомления об уплате налога на имущество, земельного и транспортного налога обязаны сдать в налоговую инспекцию Сообщение в срок до 31 декабря года, следующего за истекшим налоговым периодом. Данное сообщение представляется в отношении каждого объекта налогообложения однократно.

Штрафы за несдачу

За несвоевременное представление Сообщения применяется штраф в соответствии с п.3 ст.129.1 НК РФ в размере 20% от неуплаченной суммы налога по каждому объекту.

Другие бланки

Вопросы по теме

Статьи по теме

В последнюю неделю ноября 2017 года налогоплательщики буквально “атаковали” налоговые инспекции по причине неполучения квитанций на уплату имущественных налогов. О том какие причины неполучения налоговых уведомлений, как восстановить пароль к личному кабинету и какие действия нужно предпринять для уплаты налогов пойдет речь в данной статье.

ГИБДД регулярно направляет в налоговую инспекцию информацию о собственниках автомобилей в электронном виде. Но иногда бывают ситуации, когда на проданную машину приходит налог. Почему так происходит? Что делать? Куда в первую очередь обращаться, нужно ли представлять декларацию? На эти и другие вопросы вы найдете ответ в данной статье.