Здравствуйте, уважаемые читатели блога . Этот материал мне приходится готовить с небольшой температурой и неприятным кашлем, поэтому поговорим сегодня об отражении пособия по временной нетрудоспособности в программе 1С Зарплата и Управление Персоналом. Существует специализированный документ для этой цели – . Кстати, недавно отдельный документ для расчета больничных появился и в конфигурации 1С Бухгалтерия Предприятия. Об этом Вы можете почитать в статье Как начислять больничные в 1С Бухгалтерия Предприятия 3.0 .

Ну а в сегодняшней публикации мы разберем особенности работы с документом «Начисление по больничному листу» в конфигурации ЗУП 2.5 и общие теоретические основы расчета выплат по больничным листам. В этой статье я также затрону ряд тем непосредственно связанных с расчетом больничных:

- Использование документа «Невыходы в организации» для отражения ещё не подтвержденного невыхода по болезни ,

- Настройка автоматического заполнение стажа;

- Ввод сведений о заработке у предыдущих работодателей для корректного расчета среднего заработка (документ «Справки других страхователей о заработке» ).

✅

✅

Для начала мне хотелось бы выделить основные моменты , которые необходимо знать и помнить при расчете выплат по временной нетрудоспособности:

- Расчетный период (период, по итогам которого происходит расчет больничного) включает в себядва календарных года , которые предшествуют расчетному году (в котором мы считаем больничные);

- Если сотрудник в предыдущих двух календарных годах вообще не имел заработка или средний заработок за месяц оказался меньше МРОТ, то средний заработок приравнивается к МРОТ ;

- Средний дневной заработок = сумма начислений сотрудника за предыдущие два календарных года (и которые входят в базу для расчета страховых взносов в ФСС) деленная на 730;

- Первые 3 дня пособия по временной нетрудоспособности оплачивается за счет средств работодателя, последующие за счет средств Фонда Социального Страхования;

- Для расчета пособия по временной нетрудоспособности учитывается заработок у всех работодателей , у которых трудился работник за два базовых календарных года. Для этого сотрудник должен предоставить соответствующую справку текущему работодателю.

Примечания:

- Календарные годы , по итогам которых сотруднику рассчитывается больничный, могут быть заменены . Это возможно, если сотрудница в одном или в двух этих календарных годах находилась в отпуске по беременности и родам и/или в отпуске по уходу за ребенком. По заявлению работника может быть заменен один или оба года, при условии, что это повлечет за собой увеличение размера пособия ;

- Максимальная величина заработка, исходя из которого рассчитывается пособие, ограничена, и она не может превышать следующих сумм:

- 2014 год – 624 000 руб.;

- 2013 год – 568 000 руб.;

- 2012 год – 512 000 руб.;

- 2011 год – 463 000 руб.;

- 2010 год – 415 000 руб.;

- 2009 год – 415 000 руб.

Особенности расчета при занятости сотрудника у нескольких работодателей :

- Если сотрудник был занят предыдущие два календарных года у этих же работодателей , что и в момент расчета больничного, то пособие рассчитывается отдельно по всем местам работы . При этом ограничение на сумму годового заработка учитывается у каждого работодателя отдельно;

- Если предыдущие два года сотрудник был занят у другого/других работодателя(-ей) , сотрудник должен выбрать, у какого из теперешних работодателей он будет получать пособие по временной нетрудоспособности, т.е. учитывается заработок от всех работодателей в пределах ограничений, упомянутых ранее;

- Если предыдущие два года сотрудник трудился как у теперешних работодателей, так и у других , то работник может выбрать любую из вышеупомянутых схем расчета.

Наконец самое интересное в теории – это порядок расчета пособия по временной нетрудоспособности . Итак, смотрим:

- Средний дневной заработок = сумма заработка за 2 предыдущих календарных года / 730

- Не забываем про максимальную базу учитываемого заработка.

- Размер дневного пособия = Средний дневной заработок * Процент (устанавливается в зависимости от стажа и причин нетрудоспособности);

- Размер пособия = Размер дневного пособия * Количество дней (период нетрудоспособности).

Особенности расчета пособий по временной нетрудоспособности в 1С ЗУП

✅

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Итак, расчетный документ «Начисление по больничным листам» необходимо вводить после того как сотрудник предоставит в бухгалтерию листок нетрудоспособности. Если к моменту расчета заработной платы сотрудник находится на больничном и ещё не предоставил листок нетрудоспособности, то расчетчику необходимо воспользоваться другим документом «Невыходы в организацию» . Тем самым при расчете оклада будут вытеснены дни болезни, и оклад рассчитается пропорционально отработанным дням. В примере мы рассмотрим именно такую ситуацию с использованием этих двух документов.

Пусть сотрудница Сидорово болела в период с 28 марта по 14 апреля 2014 года. Примерно 8 или 9 апреля расчетчик начинает подсчитывать зарплату за март 2014.

Сразу отмечу, что это следует делать до расчета основной части зарплаты документом «Начисление зарплаты работникам организации».

В документе «Невыходы в организации» следует выбрать месяц начисления Март 2014. В табличной части документа добавить строчку и выбрать сотрудницу Сидорову. В качестве вида невыхода выберем «Отсутствие по невыясненной причине» поскольку официально мы пока не имеем подтверждающих болезнь документов. Ну и укажем период с 28 марта по 14 апреля. Программа при этом предложит помесячно разбить строчки в документе и следует с этим предложением согласиться.

После этого рассчитаем плановые начисления документом «Начисление зарплаты» . Подробнее о расчете плановых начислений читайте в статье . Оклад будет рассчитан пропорционально отработанным дням, из которых были исключены дни отсутствия. Смотрите рисунок.

14 апреля сотрудник решает прекратить болеть и возвращается на работу с листком нетрудоспособности, который приносит в бухгалтерию. После этого расчетчик уже имеет полное право воспользоваться документом «Начисление по больничному листу». Доступ к этому документу можно получить на закладке «Расчет зарплаты» рабочего стола программы (ссылка в среднем столбце).

В документе необходимо заполнить следующие поля:

- Месяц начисления – Апрель 2014 – мартовская зарплата уже рассчитана поэтому больничные попадут в апрельскую;

- Сотрудник – Сидорова;

- Причина нетрудоспособности – (01, 02, 10, 11) Заболевание или травма (кроме травм на производстве);

- «Дата начала нетрудоспособности» и «Освобождение от работы с … по …»;

- Стаж – от этого поля зависит процент оплаты больничного.

Как настроить автоматическое заполнение стажа

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Ранее я уже отмечал, что один из параметров, который непосредственно влияет на расчет пособия это стаж. Перед расчетом больничных необходимо ввести сведения о стаже сотрудника. Для этого необходимо открыть в справочнике «Сотрудники» Сидорову и по ссылке «более подробно о физическом лице» перейти в физ. лицо. И там открыть форму, нажав на кнопку «Трудовая деятельность» . В этой форме необходимо в табличной части «Стажи общего характера» добавить строчку. Для этого нажмите правой кнопкой мыши на область этой табличной части и в открывшемся контекстном меню кликните на «Добавить». Установите «Вид стажа» «Страховой стаж для оплаты больничных листов» и укажите дату, с которой отсчитывать стаж (например, дата приема в эту организацию), и количество лет, месяцев и дней стажа, которые были у сотрудника на эту дату.

Документ будет рассчитан по МРОТ, поскольку в базе нет сведений о заработке сотрудника в предыдущие два календарных года. Рассчитано следующим образом:

2 629,44 = 5 554 (МРОТ) * 24 (2 года) / 730 * 18 (дней нетрудоспособности) * 80 % (процент, зависящий от стажа)

Как ввести сведения о заработках у предыдущих работодателей

После расчета документа было выведено сообщение «За указанные расчетные годы данные о доходах не обнаружены!».

|

Это сообщение появилось по причине того, что сотрудник был принят на работу в эту организацию в 2014 году, а в 2013 и 2012 трудился в другой организации. Для того чтобы внести сведения о заработке, следует использовать специализированный документ «Справки других страхователей о заработке» . Ссылка на документ находится на закладке «Расчет зарплаты» рабочего стола программы в разделе «см. также». В документе необходимо указать сотрудника и ввести предыдущую организацию, а в табличной части указать заработок за 2012 и 2013 год.

Стоит отметить, что учет зарплаты сотрудника за эти два года велся в этой программе, то конечно нет необходимости вводить этот документ. Зарплата будет учтена автоматически.

Не забываем провести документ. После этого вернемся в документ расчета больничного. В документе установим галочку «учитывать галочку предыдущих страхователей» и ещё раз нажмем «Рассчитать».

7 574,76 = 384 000 (доход за 2 года) / 730 * 18 (дней нетрудоспособности) * 0,8 (процент, зависящий от стажа)

Документ «Начисление по больничному листу» также содержит ещё одну закладку «Расчет больничного листа, которая содержит информацию о расчете среднего. По сути при автоматическом расчете нет необходимости в редактировании данных на этой закладке. Но для общего развития посмотрим, что она из себя представляет.

Обратите внимание на красные строчки в этой табличной части. Эти строчки отменяют сведения введенные документом «Невыходы в организациях».

Теперь давайте выберем закладку «НДФЛ», на которой можно увидеть суммы рассчитанного НДФЛ.

И ещё одна закладка «Расчет среднего заработка». На ней мы увидим те самые сведения о заработке, которые вводили в документ «Справки других страхователей о заработке».

Отчеты документа «Начисление по больничному листу»

В составе документа «Начисление по больничному листу» есть ряд печатных форм. Открыть их можно по кнопке «Печать», расположенной в правом нижнем углу формы. Чаще всего используется форма«Расчет среднего заработка с 2011 года».

На этом сегодня всё! Не болейте и до новых встреч на страницах блога . Скоро будут новые интересные материалы.

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

Фото Евгения Смирнова, ИА «Клерк.Ру»

Пособие по временной нетрудоспособности может выплачиваться как за счет средств работодателя, так и за счет средств ФСС РФ. Сумма рассчитываемого пособия зависит от стажа работника, размера его заработной платы, даты начала больничного. Кроме того, не стоит забывать и про увеличение МРОТ с 1 июля. В статье эксперты 1С приводят примеры расчета пособий по временной нетрудоспособности и их отражения в программе «1С:Зарплата и управление персоналом 8» редакции 3 для наиболее распространенных в практике случаев.

Больничный лист - это важный документ. Он подтверждает правомерность отсутствия сотрудника на работе и служит основанием для расчета и выплаты пособия.

Кроме заработка за два предыдущих года на расчет пособия влияет стаж и дата начала болезни.

Расчет пособий…

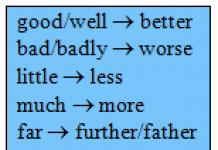

… в зависимости от страхового стажа

В соответствии с Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее - Закон № 255-ФЗ) в большинстве случаев сумма пособия по нетрудоспособности зависит от стажа:- от 8 лет и более - выплачивается пособие в размере 100 % среднего заработка;

- от 5 до 8 лет - 80 % среднего заработка;

- до 5 лет - 60 % среднего заработка.

- собственное заболевание (кроме профессионального заболевания); травма (кроме травмы, связанной с несчастным случаем на производстве); карантин; протезирование по медицинским показаниям; долечивание в санаторно-курортных учреждениях сразу после стационара (ч. 1 ст. 7 Закона № 255-ФЗ);

- уход за больным ребенком амбулаторно и в стационаре (п.п. 1, 2 ч. 3 ст. 7 Закона № 255-ФЗ);

- уход за взрослым членом семьи амбулаторно (ч. 4 ст. 7 Закона № 255-ФЗ).

- пособие по беременности и родам (ст. 11 Закона № 255-ФЗ);

- профессиональное заболевание или несчастный случай на производстве (ст. 9 Федерального закона от 24.07.1998 № 125-ФЗ).

Правила подсчета и подтверждения стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам утверждены приказом Минздравсоцразвития России от 06.02.2007 № 91 (в ред. приказа Минздравсоцразвития России от 11.09.2009 № 740н) (далее — Правила).

В пункте 21 Правил говорится, что исчисление периодов работы (службы, деятельности) производится в календарном порядке из расчета полных месяцев (30 дней) и полного года (12 месяцев). При этом каждые 30 дней указанных периодов переводятся в полные месяцы, а каждые 12 месяцев этих периодов переводятся в полные годы. Это не означает, что надо весь период перевести в дни, а затем разделить на 30 и на 12. Нужно выделить полные календарные периоды: годы, месяцы, а остатки переводить в месяцы из расчета 30 дней в месяц.

Пример 1. Расчет стажа за период

Рассчитаем стаж за период 14.09.2015-16.03.2016.Если просто количество дней за весь период 185 разделить на 30, то получится стаж 6 месяцев и 5 дней.

Но по Правилам надо сначала учесть полные календарные периоды: 5 полных месяцев - с октября 2015 года по февраль 2016 года. Далее 17 дней сентября 2015 года суммируются с 16 днями марта 2016 года. Согласно правилам 33 дня составляют 1 месяц (30 дней) и 3 дня. Таким образом, общий стаж - 6 месяцев и 3 дня. Именно так и происходит подсчет стажа в программе.

Иногда в документах, подтверждающих стаж, не указаны точные даты. Пункт 27 Правил устанавливает, что в случае если указаны только годы без обозначения точных дат, за дату принимается 1 июля соответствующего года, а если не указано число месяца, то таковым является 15 число соответствующего месяца. Это означает, что именно такие даты нужно указать в программе. В программе «1С:Зарплата и управление персоналом 8» стаж указывается в карточке Сотрудника по ссылке Трудовая деятельность .

Страховой стаж для расчета больничного состоит из периодов, в течение которых человек был застрахован на случай временной нетрудоспособности, и из нестраховых периодов.

К страховым периодам относятся периоды работы застрахованного лица по трудовому договору, государственной гражданской или муниципальной службы и периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ч. 1 ст. 16 Закона № 255-ФЗ).

Нестраховые периоды — это периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ от 12.02.1993 № 4468-I «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей», которую работник проходил с 01.01.2007.

Напомним, что выделение нестраховых периодов связано с различиями в порядке финансирования выплаты пособия по временной нетрудоспособности. Наличие нестраховых периодов может влиять на процент среднего заработка для расчета пособия.

Например, без нестраховых периодов стаж составляет 7 лет. Пособие исчисляется из расчета 80 % среднего заработка. Но если прибавить еще 2 нестраховых года, то при расчете пособия учитываются уже 100 % среднего заработка.

В общем же порядке расходы по больничным (за исключением первых трех дней в случае заболевания или травмы работника) возмещаются за счет средств ФСС РФ. Разница суммы пособия, возникшая в связи с нестраховыми периодами, дополнительно финансируется за счет средств федерального бюджета (за счет межбюджетных трансфертов из федерального бюджета, предоставляемых на указанные цели бюджету ФСС РФ).

При заполнении данных о стаже в программе и в бланке листка нетрудоспособности нужно учитывать следующее. Поле «Страховой стаж» листка нетрудоспособности (раздел «Заполняется работодателем») — это полный стаж, который учитывается при расчете больничных листов. Это поле соответствует полю программы Стаж для оплаты больничных листов с учетом нестраховых периодов. В поле «в том числе нестраховые периоды» листка нетрудоспособности нужно выделить только стаж нестраховых периодов.

При этом в поле Страховой стаж для оплаты больничных листов в программе нужно указать стаж без нестраховых периодов.

Пример 2. Заполнение данных о стаже на бланке больничного листа и в программе «1С:Зарплата и управление персоналом 8»

|

Стаж для оплаты больничных листов с учетом нестраховых периодов («Страховой стаж» - в листке нетрудоспособности) 01.01.2006 - 31.05.2016 составляет 10 лет 5 месяцев. При этом сотрудник находился на службе с 01.01.2006 до 31.12.2014. Нестраховой период начинается с 01.01.2007 и длится по 31.12.2014, т. е. составляет 8 лет. На бланке в поле «Cтраховой стаж» указывается 10 лет 5 месяцев и выделяется нестраховой период в том числе - 8 лет (рис. 1).

Рис. 1 Фрагмент бланка листка нетрудоспособности В программе в карточке Сотрудника в поле Стаж для оплаты больничных листов с учетом нестраховых периодов указывается 10 лет 5 месяцев, а в поле Страховой стаж для оплаты больничных листов нужно указать стаж без нестраховых периодов, т. е. 2 года и 5 месяцев (рис. 2).

Рис. 2. Сведения о стажах |

Для сотрудника нет различия, есть ли в его стаже нестраховые периоды, а вот для ФСС это важно.

Пример 3. Расчет пособия по нетрудоспособности при наличии нестраховых периодов

|

Пособие по нетрудоспособности предоставлено с 01.06.2016 по 18.06.2016. У сотрудника Стаж для оплаты больничных листов с учетом нестраховых периодов 10 лет 5 месяцев, в том числе нестраховой период 8 лет При заполнении документа Больничный лист на закладке Оплата следует установить флаг Применять льготы и выбрать Выплаты в связи с зачетом в страховой стаж нестраховых периодов. В поле Процент оплаты автоматически установилось 100 %, ведь общий стаж более 8 лет. Но в поле Процент оплаты без льгот - 60 %, ведь без льгот стаж составляет всего 2 года и 5 месяцев, что меньше 5 лет. Разница между общим стажем и стажем без льгот оплачивается из федерального бюджета за вычетом трех первых дней, оплаченных работодателем. На закладке Начислено (рис. 3) начисление Больничный рассчитано и общей суммой 13 767,15 руб., и в том числе за счет федерального бюджета - 5 506,80 руб.. В отчете 4-ФСС расходы за счет федерального бюджета выделяются автоматически. |

Рис. 3. Начисления по больничному листу с учетом нестраховых периодов

… в зависимости от даты начала болезни

На протяжении всего 2016 года максимальный среднедневной заработок для всех случаев кроме отпуска по беременности и родам составляет 1 772,6 руб. При расчете среднедневного заработка в 2016 году нужно учитывать весь заработок за 2014 год, с которого перечислялись страховые взносы, но не более 624 000 руб., и весь заработок за 2015 год, с которого перечислялись страховые взносы, но не более 670 000 руб. Среднедневной заработок получается делением суммы этих ограниченных заработков за 2 года на 730. В ряде случаев на размер пособия влияет МРОТ, а он в течение 2016 года изменился.С 01.01.2016 МРОТ равен 6 204 рублей в месяц (ст. 1 Федерального закона от 14.12.2015 № 376-ФЗ), а с 01.07.2016 Федеральным законом от 02.06.2016 № 164-ФЗ установлен в размере 7 500 рублей в месяц. Небходимо учитывать изменение МРОТ

с 01.07.2016, если у сотрудника…

… средний заработок за предыдущие два года ниже МРОТ

Если средний заработок работника, рассчитанный за 2014 и 2015 годы (в расчете за полный календарный месяц) ниже минимального размера оплаты труда, то пособие рассчитывается исходя из МРОТ. Если дата начала болезни приходится на период с 01.01.2016 по 30.06.2016, то минимальный среднедневной заработок, исчисленный из МРОТ равен 203 руб. 97 коп. (6 204 руб. x 24) / 730 = 203,97 руб.). Для заболеваний, наступивших начиная с 01.07.2016, минимальный среднедневной заработок равен 246 руб. 58 коп. (7 500 руб. x 24) / 730 = 246,58 руб.).Пример 4. Расчет пособия из МРОТ по причине малого заработка

Сотрудница Н.И. Ростова предъявила в бухгалтерию больничный лист по уходу за ребенком до 7 лет амбулаторно на 1 день 15.07.2016. Стаж сотрудницы на день болезни - 2 года (меньше 5 лет, но больше полугода). Н.И. Ростова работает на полставки с ноября 2015 года. Ее заработок за 2015 год составил 50 000 руб. Справки с предыдущих мест работы не предоставлены.Фактический среднедневной заработок составил:

50 000,00 руб. / 730 = 68,49 руб.

Минимальный среднедневной заработок из МРОТ с учетом неполного рабочего дня составил: 246,58 руб. x 0,5 = 123,29 руб., что больше фактического. Пособие исчисляется из МРОТ 123,29 руб. с учетом стажа. Стаж менее пяти лет, поэтому для расчета пособия учитывается 60 % : 123,29 руб. x 60 % = 73,97 руб.

Обратите внимание, что в этом случае важна дата начала нетрудоспособности. Болезнь наступила в июле, поэтому использован МРОТ 7 500 руб. Если бы дата начала болезни была до 01.07.2016, и болезнь продолжалась в июле, то использовался бы МРОТ 6 204 руб.

… стаж менее полугода

Если стаж сотрудника меньше шести месяцев, то пособие по нетрудоспособности и по беременности и родам не может превышать МРОТ за каждый календарный месяц.Пример 5. Ограничение пособия величиной МРОТ по причине малого стажа

Сотрудник Д.В. Боровой начал работать 01.04.2016 на условиях полного рабочего дня на предприятии в местности без районного коэффициента (РК). Справка о заработке у предыдущего работодателя в 2015 году подтверждает сумму 500 000 руб.Больничный лист предоставлен на 2 дня: 30.06.2016-01.07.2017.

На день начала болезни стаж менее полугода и размер пособия при этом ограничивается не предельной величиной базы для начисления страховых взносов, а максимальным размером дневного пособия исчисленного из МРОТ.

Фактический среднедневной заработок составил: 500 000 руб. / 730 = 684,93 руб. Стаж менее пяти лет, поэтому среднедневной заработок ограничивается 60 % и равен 684,93 руб. х 60 % = 410,96 руб. Но так как стаж меньше полугода, то и он ограничивается максимальным размером дневного пособия в июне: 6 204 руб. / 30 = 206,80 руб., и в июле 7 500 руб. / 31 = 241,94 руб.

Таким образом, за 2 дня начислено пособие 206,80 руб. + 241,94 руб. = 448,74 руб. (рис. 4).

Рис. 4. Начисления по больничному листу из МРОТ

Обратите внимание , пособия по беременности и родам начисляются заранее и если сотрудница ушла в декретный отпуск до 1 июля и до того, как был утвержден новый МРОТ. Причем если отпуск продолжается после 1 июля, то сумму пособия нужно пересчитать с учетом нового МРОТ и доплатить разницу.

Потребность пересчета возникает, если пособие по беременности и родам ограничивается максимальным размером дневного пособия аналогично Примеру 5 по причине того, что стаж у сотрудницы оказался менее полугода. Для выполнения перерасчета в программе нужно открыть созданный и оплаченный ранее документ Больничный лист . По кнопке Исправить создать новый документ. В нем на закладке Пересчет прошлого периода сторнируются ранее начисленные суммы, а на закладке Начислено (подробно) отображаются новые начисления. В итоге новый документ показывает разницу, в этом случае — сумму к доплате.

… нарушение режима

Если сотрудник без уважительных причин нарушил предписанный лечащим врачом режим или если нетрудоспособность наступила вследствие алкогольного или наркотического опьянения, то расчет производится аналогично второму случаю.Отличается этот случай от предыдущего тем, что при нарушении режима пособие из расчета МРОТ начисляется, начиная со дня отмеченного нарушения, а до того — по общим правилам с учетом фактического среднего заработка.

Остро волнует подписчиков и читателей нашего сайта. В своих вопросах и предложениях они неоднократно задают вопрос по расчету и начислению больничных в программе 1С версии 8.2.

Обратимся к рассмотрению заявленной темы на примере расчета и начисления больничного для сотрудника известной нам уже демонстрационной фирмы ООО «Добро» в конфигурации 1СБухгалтерия для Украины 8.2.

Вначале мы должны проверить справочник «Планы видов расчетов» на предмет наличия в нем вида начисления соответствующего больничному. Для этого откроем 1с в режиме 1:Предприятие и выберем пункт главного меню «Операции», кнопку «Планы видов расчетов». В открывшемся окне выберем «Основные начисления организаций».

Открывшийся справочник содержит, как мы помним, виды начислений организаций. В данном случае нам интересны элементы ответственные за больничнсе листы. Действительно имеются «лікарняні за рах підприємства» и «лікарняні за рах соцстраху». Мы будем использовать певые, поэтому раскроем карточку этого элемента дважды кликнув на строке.

Открывшийся справочник содержит, как мы помним, виды начислений организаций. В данном случае нам интересны элементы ответственные за больничнсе листы. Действительно имеются «лікарняні за рах підприємства» и «лікарняні за рах соцстраху». Мы будем использовать певые, поэтому раскроем карточку этого элемента дважды кликнув на строке.

В элементе «лікарняні за рах підприємства» заполняем все реквизиты подобно тому, как изображено на рисунке. Такого заполнения вполне достаточно для самого общего случая начисления больничного.

Необходимо заполнить как данные на закладке «Общие», так и данные на закладке «База для расчетов».

После заполнения реквизитов и проверки правильности закрываем карточку и справочник. После этого открываем журнал документов по начислению зарплаты. Далее создаем и заполняем новый документ, подобно тому, как было рассмотрено в или в .

Естественно, после расчета зарплаты, как и в случае с отпускными расчет больничных автоматически не выполнился. Добавим этот вид вручную. Внесем период больничного, вид начисления, базовый период и т.д. Обязательно исправим изменившийся базовый период назад, до значений, соответствующих месяцу. Введем сумму, для примера возьмем 125 грн.

Естественно, после расчета зарплаты, как и в случае с отпускными расчет больничных автоматически не выполнился. Добавим этот вид вручную. Внесем период больничного, вид начисления, базовый период и т.д. Обязательно исправим изменившийся базовый период назад, до значений, соответствующих месяцу. Введем сумму, для примера возьмем 125 грн.

Обязательно необходимо последовательно перезаполнить и пересчитать данные на остальных нужных закладках («Взносы», «НДФЛ», «Взносы ФОТ») по этому работнику, аналогично тому, как расчитывались параметры на первой закладке. Для этого необходимо выбрать вкладку, выбрать сотрудника, если работа происходит со списочным составом, и нажать «Заполнить», далее «Заполнить по работнику», после этого «Рассчитать» - «Рассчитать по работнику».

Проверив корректность рассчитанных и заполненных данных обязательно формируем проводки на одноименной закладке.

Нажимем «Записать» и «ОК», проводим документ. Начисление больничных и расчет соответствующих взносов и налогов на этом завершены. Далее обязательно нужно произвести выплату документом «Зарплата к выплате» с указанием соответствующих видов выплат.

Нажимем «Записать» и «ОК», проводим документ. Начисление больничных и расчет соответствующих взносов и налогов на этом завершены. Далее обязательно нужно произвести выплату документом «Зарплата к выплате» с указанием соответствующих видов выплат.

В случае, если у Вас появятся какие-либо сложности, мы обязательно поможем.

Если у Вас появились вопросы по статье или остались нерешенные проблемы обсудить их Вы можете на

Оцените статью:

Начислить, провести и выплатить больничные. А также рассмотрим процедуру корректировки неверно начисленных сумм.

Для отражения факта нетрудоспособности в программе предусмотрен документ «Больничный лист». В ближайшем планируется введение электронных больничных листов в 1С.

Чтобы найти его, нужно зайти в меню «Зарплата», далее нажать на ссылку «Больничные листы».

Откроется окно со списком документов. В этом окне нажимаем кнопку «Создать». Откроется окно нового документа. Начинаем заполнять его. Обязательные поля для заполнения подчеркнуты красным пунктиром. Первым делом заполняем «Организацию» и выбираем «Сотрудника».

После выбора сотрудника система проверяет заполнение стажа. В моем случае вышло как раз так, что у сотрудника стаж оказался незаполненным. Программа вывела мне предупреждение и предложила ссылку для исправления ситуации.

Устанавливаем стаж и продолжаем заполнять документ. У нас осталось два незаполненных обязательных поля: «Причина нетрудоспособности» и «Освобождение от работы». Причину выбираем из списка, например, «Заболевание или травма», и задаем период, когда работник был освобожден от работы.

Сразу после заполнения периода отсутствия произойдет расчет документа. По умолчанию программа 1С Зарплата и управление персоналом настроена так, что расчет происходит автоматически при заполнении или изменении значимых для расчета полей. Иногда это не очень удобно (на слабых компьютерах может ощущаться значительное «подтормаживание»). Поэтому эту функцию можно отключить.

Получите 267 видеоуроков по 1С бесплатно:

Сделать это можно в настройках программы. Идем в меню «Настройки», нажимаем на ссылку «Расчет зарплаты» и убираем флажок «Выполнять автоматический пересчет документов при их редактировании»:

Теперь при редактировании каких-либо данных, влияющих на расчет, кнопка «Пересчитать» (справа) будет закрашена желтым цветом, и для расчета (пересчета) нужно ее нажать:

В документе 1С ЗУП по умолчанию считается, что выплата больничных будет произведена с зарплатой, но можно указать и другое: с авансом или в межрасчетный период.

В случае, если предоставляется , программа предоставляет возможность освободить ставку на период отсутствия сотрудника. Это возможно, если в системе ведется штатное расписание.

Итак, документ рассчитан. Зеленый маркер «Изменить / посмотреть данные» рядом с некоторыми полями позволяет посмотреть, из чего состоит сумма в этом поле, или даже изменить ее.

Перейдем на закладку «Оплата».

Здесь можно задать дополнительные условия, которые повлияют на оплату больничного листа.

Например, изменить интервал назначения выплаты пособия (скажем, часть больничного пришелся на отпуск), ограничить или снять ограничение на пособие, изменить процент оплаты (изначально эти показатели устанавливаются при заполнении поля «Причина нетрудоспособности») и т.д.

На закладке «Начисления» отражен конечный результат расчета документа (суммы начислений).

Корректировка больничного прошлого периода в 1С ЗУП

Не исключена ситуация, когда документ в 1С ЗУП 8.3 ввели несвоевременно или ошибочно. Возникает необходимость корректировки.

Если ошибку нашли в период, когда месяц еще не закрыт, то можно просто внести в него необходимые изменения, пересчитать и перепровести.

Если же месяц, в котором создан документ, уже закрыт, просто так документ скорректировать нельзя, так как это приведет к расхождению сумм начисления и выплаты. На этот случай внизу документа предусмотрена ссылка «Исправить». Нажатие на эту ссылку приводит к созданию нового документа, который фиксирует исправления уже текущим (незакрытым периодом), а исходный документ сторнируется.

Оформление больничного в 1С Бухгалтерия 8.3 (редакция 3.0)

2016-12-07T18:15:57+00:00Наконец, тройка доросла до того момента, когда я смело рекомендую всем бухгалтерам делать начисление пособия по временной нетрудоспособности (больничного) не по старинке (отдельным видом начисления), а специально созданным для этих целей документом "Больничный лист" .

Это позволяет автоматизировать расчёт среднего заработка для дальнейших отпусков и больничных, а также в некотором роде приближает 1С:Бухгалтерию 8.3 к 1С зарплате и кадрам. Но обо всё по порядку.

Здесь пока присутствуют лишь начисления заработной платы за прошлые периоды. Создадим документ "Больничный лист":

Заполним документ в соответствии с рисунком ниже:

Мы заполнили месяц (начисление больничного делается в январе), выбрали сотрудника, указали причину нетрудоспособности (заболевание), указали период болезни и процент оплаты, исходя из стажа работы сотрудницы.

Программа совершенно верно рассчитала нам средний заработок и сумму больничного, а также разделила эту сумму за счёт работодателя и за счёт ФСС. Отлично!

Зайдём в расчёт среднего заработка (кнопка "Изменить" рядом с рассчитанным средним заработком). Откроется окно ввода данных для расчёта среднего заработка:

В нём представлен доход сотрудницы за предыдущие 2 года и рассчитанный средний заработок.

Нажмём на знак вопроса рядом с суммой среднего заработка, чтобы увидеть сам расчёт более детально. Как видим, программа даже делает сравнение среднего заработка с МРОТ:

Закроем окно ввода данных для расчёта среднего заработка по кнопке "ОК" и вернёмся в открытый документ "Больничный лист". Найдём и нажмём кнопку "Расчет среднего заработка":

Перед нами откроется справка расчёт среднего заработка сотрудницы:

Наконец, проведём документ "Больничный лист" по кнопке "Провести и закрыть" и увидим, что он начислил больничный, но не начислил НДФЛ.

Всё правильно. НДФЛ будет начислен итоговым документом начисление зарплаты, который мы сделаем последним и в который попадёт и начисленный нами больничный.

Создаём документ начисление зарплаты за январь и жмём кнопку "Заполнить":

Видим, что период больничного учтён при расчёте отработанных дней и часов. Сумма больничного попала в начисления этого месяца. На эту сумму (как и на общую зарплату) начислен НДФЛ. Замечательно!

Расчётный листок будет таким.